Jogi háttér

A kedvezményről a 2025. XIV. törvény rendelkezik, amely 2026.01.01-től érvényes.

1. § (1) A két gyermeket nevelő anyák kedvezményét érvényesítő magánszemély a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 29. §-a szerint meghatározott összevont adóalapját a két gyermeket nevelő anyák kedvezményével csökkenti.

(2) A két gyermeket nevelő anyák kedvezménye a kedvezményre jogosult által a jogosultsági időszakban megszerzett (munkaviszonyból származó jövedelem esetében a jogosultsági időszakra elszámolt), összevont adóalapba tartozó

a) az Szja tv. 3. § 21. pontja szerint bérnek minősülő jövedelme,

b) az a) pontban nem említett, az Szja tv. szerinti nem önálló tevékenységből származó jövedelmeinek összege, ide nem értve a munkaviszony megszüntetésére tekintettel kapott végkielégítés törvényben előírt mértéket meghaladó összegét,

c) az Szja tv. szerinti önálló tevékenységből származó jövedelmei közül

ca) a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétje, átalányadózás esetén az átalányban megállapított jövedelme;

cb) a mezőgazdasági őstermelő e tevékenységéből származó jövedelme;

cc) az európai parlamenti képviselő e tevékenységéből származó jövedelme;

cd) a helyi önkormányzati képviselő e tevékenységéből származó jövedelme;

ce) a választott könyvvizsgáló e tevékenységéből származó jövedelme;

cf) a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből származó jövedelme.

...

(5) A kedvezményre való jogosultság annak a hónapnak az első napján nyílik meg, amely hónap bármely napján a magánszemély három gyermeket nevelő anyának minősül, és megszűnik annak a hónapnak az utolsó napján, amelynek egészében már nem minősül ilyennek.

(6) Amennyiben a három gyermeket nevelő anyának minősülő magánszemély kedvezményre való jogosultsága az adóév egészében nem áll fenn, és a jogosultság időszakában megszerzett, összevont adóalapba tartozó önálló tevékenységből származó jövedelme másként nem állapítható meg, azt az ilyen címen megszerzett adóévi jövedelmének a jogosultsági időszak hónapjaival arányos részeként kell figyelembe venni.

(7) A három gyermeket nevelő anyák kedvezménye érvényesítésének feltétele az anya adóbevalláshoz tett nyilatkozata, amelyen fel kell tüntetni

a) a kedvezményre való jogosultság jogcímét,

b) a (3) és (4) bekezdés szerinti gyermekek nevét, adóazonosító jelét (ha az adóhatóság adóazonosító jelet nem állapított meg, a természetes személyazonosító adatait),

c) a jogosultság megnyílásának vagy megszűnésének napját, ha a kedvezményre való jogosultság nem állt fenn az adóév egészében, valamint

d) a (2) bekezdés szerinti összeget.

4. § A két gyermeket nevelő anya az 1. § (2) bekezdés szerinti jövedelmei után az e törvény szerinti kedvezményt – ha az 1. § (3) bekezdés szerinti gyermekei száma, figyelemmel az 1. § (4) bekezdésében foglaltakra is, kettő,

a) és az anya 2026. január 1-jén a 40. életévét még nem töltötte be –, a 2025. december 31. után megszerzett, az 1. § (2) bekezdése szerinti jövedelmei, munkaviszonyból származó jövedelem esetén a 2025. december 31. utáni időszakra elszámolt jövedelmei tekintetében érvényesítheti;

b) és az anya 2027. január 1-jén az 50. életévét még nem töltötte be –, a 2026. december 31. után megszerzett, az 1. § (2) bekezdése szerinti jövedelmei, munkaviszonyból származó jövedelem esetén a 2026. december 31. utáni időszakra elszámolt jövedelmei tekintetében érvényesítheti, ide nem értve azt az esetet, ha az érvényesítésre való jogosultsága az a) pont szerint már megnyílt;

c) és az anya 2028. január 1-jén a 60. életévét még nem töltötte be –, a 2027. december 31. után megszerzett, az 1. § (2) bekezdése szerinti jövedelmei, munkaviszonyból származó jövedelem esetén a 2027. december 31. utáni időszakra elszámolt jövedelmei tekintetében érvényesítheti, ide nem értve azt az esetet, ha az érvényesítésre való jogosultsága az a) vagy a b) pont szerint már megnyílt;

d) a c) pontban nem említett esetben a 2028. december 31. után megszerzett, az 1. § (2) bekezdése szerinti jövedelmei, munkaviszonyból származó jövedelem esetén a 2028. december 31. utáni időszakra elszámolt jövedelmei tekintetében érvényesítheti."

Munkafolyamat

Személytörzs

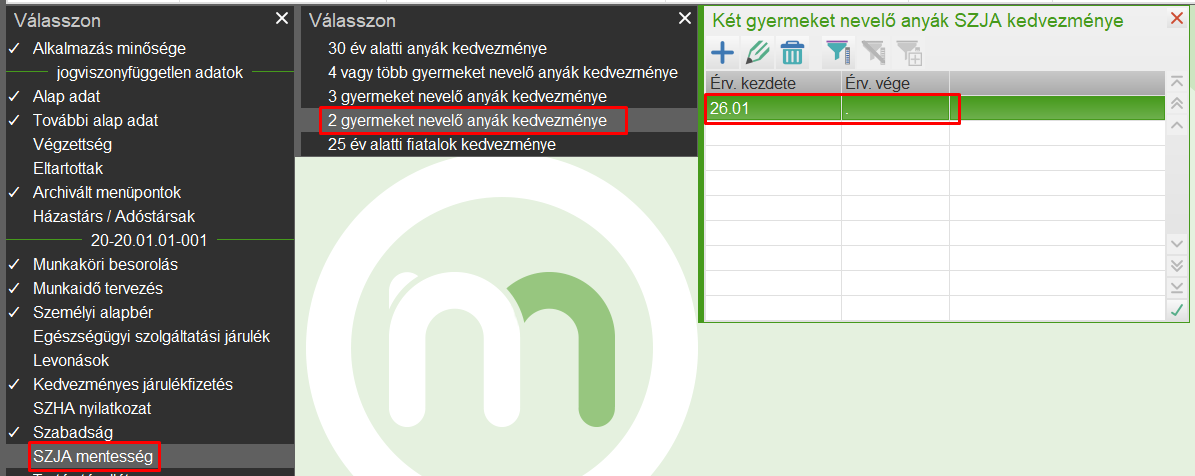

Azon dolgozóknál, akik nyilatkozatot adnak le arról, hogy jogosultak a kedvezmény igénybevételére, náluk a Személytörzs / SZJA mentesség menüpontban fel kell rögzíteni a jogosultság kezdetét, valamint, ha úgy alakul, akkor a jogosultság végét is meg lehet adni.

Amennyiben a jogosultság hó közben nyílik meg, a kedvezmény már az egész hónap tekintetében érvényes.

A program az életkorhatárokat és a gyermekek számát figyeli, 211-es vagy későbbi verzióra való frissítéskor a program automatikusan felveszi a megfelelő életkorú nőnek a kedvezményt, akinek két eltartottja van.

Számfejtés

A személytörzsbe rögzített időszakra az Automata számfejtés fogja leszámfejteni a kedvezményt, azt külön bérelemként nem kell rögzíteni.

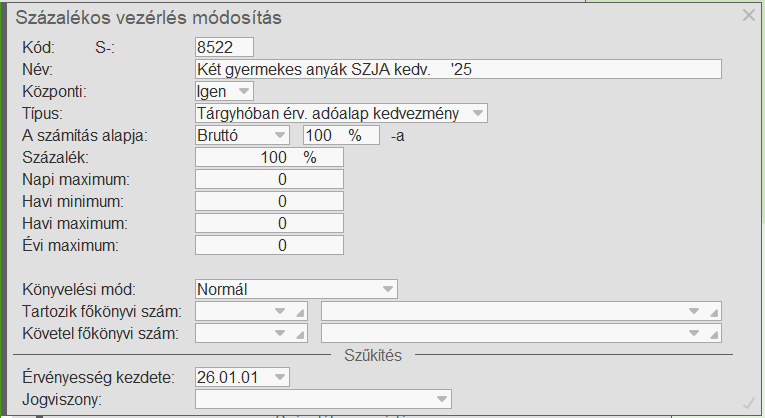

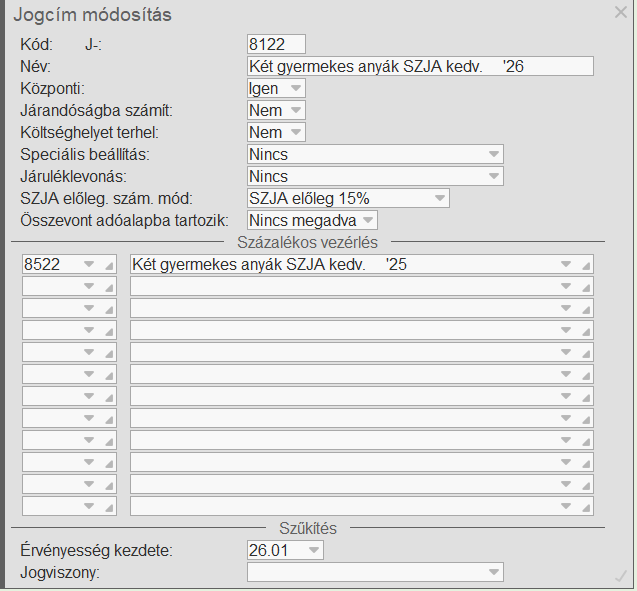

A jogszabály alapján központi képletként meghatározásra kerül, hogy mely jogcímekre lehet igénybe venni a kedvezményt.

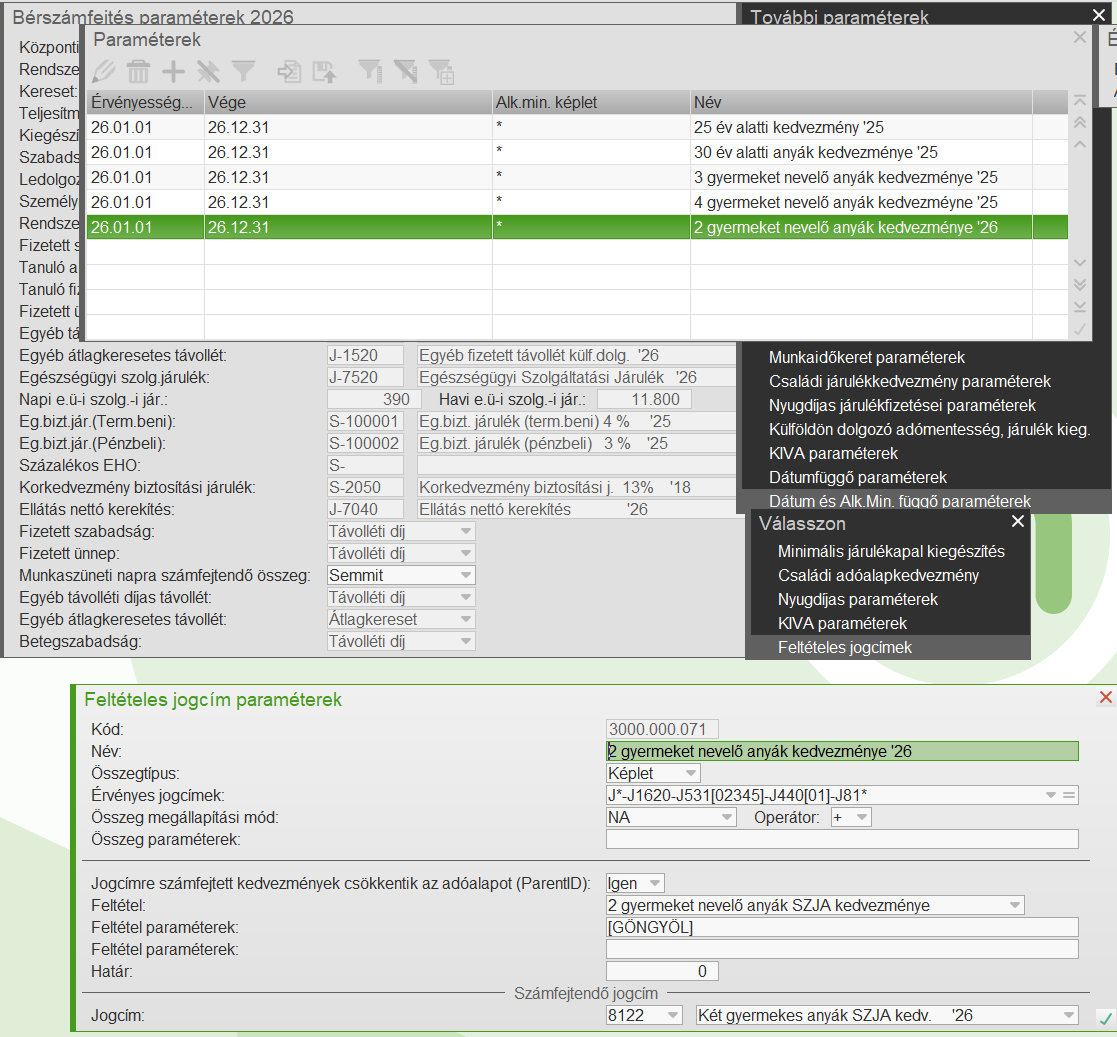

Ez a képlet a következő:

J*-J1620-J531[02345]-J440[01]-J81*

A Számfejtés paraméterek / Dátum és Alkmin függő paraméterek / Feltételes jogcímek blokkban kerül definiálásra.

A jogcímképlet szerkeszthető, egyéni jogcímekkel kiegészíthető.

Kedvezmény figyelembevétel

Nyilatkozat az adóalap kedvezmények érvényesítéséről