Tájékoztatjuk Önöket, hogy a világjárvány 2. hulláma miatt kialakult veszélyhelyzettel összefüggő módosítások elérhetőek a programunkban. Partnerközpontunkból letölthető a sERPa integrált vállalatirányítási rendszer 3.0.108.22909-es verziója, amely tartalmazza a módosításokat.

Munkáltatói szociális hozzájárulási adó, szakképzési hozzájárulás és KIVA fizetési kötelezettség alóli mentesülés

Felhívjuk felhasználóink figyelmét, hogy csak a rendeletekben meghatározott feltételek teljesülése esetén van lehetőség a kedvezmény érvényesítésére. Kérjük, csak abban az esetben állítsák be a programban, hogy a kedvezmények figyelembe vételével történjenek a számfejtések, ha arra valóban jogosultak!

A feltételeknek megfelelő kifizető 2020. november hónapra:

• mentesül a munkaviszonyban foglalkoztatott személyek után fizetendő szociális hozzájárulási adó megfizetése alól

• mentesül a szakképzési hozzájárulás megfizetése alól

• KIVÁ-s vállalkozások esetében a személyi jellegű kifizetések nem számítanak a KIVA adóalapba

Jogszabályi háttér:

2020. november 10-én megjelent 242. számú Magyar Közlönyben a Kormány 485/2020. (XI. 10.) Korm. rendelete, amely az alábbiakat tartalmazza:

1. § A szociális hozzájárulási adóról szóló 2018. évi LII. törvény alapján fennálló szociális hozzájárulási adófizetési kötelezettséget az 5. § (4) bekezdése szerinti hónapra vonatkozóan nem kell teljesítenie az

5. § (1) bekezdése szerinti tényleges főtevékenységet folytató kifizetőnek a munkaviszonyban foglalkoztatott természetes személy foglalkoztatása tekintetében.

2. § Nem keletkezik a szakképzési hozzájárulásról és a képzés fejlesztésének támogatásáról szóló 2011. évi CLV. törvény vagy a szakképzésről szóló 2019. évi LXXX. törvény 128. §-a szerinti szakképzési hozzájárulás fizetési kötelezettsége az 5. § (1) bekezdése szerinti tényleges főtevékenységet folytató hozzájárulás fizetésre kötelezettnek az 5. § (4) bekezdése szerinti hónapra.

…

4. § A kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény szerinti kisvállalati adóalany, e tevékenységével összefüggésben az 5. § (4) bekezdése szerinti időszakra történő kisvállalati adókötelezettsége megállapításánál nem tekinti kisvállalati adóalapnak a személyi jellegű kifizetések összegét.

5. § (1) Az 1-4. § szerinti adókedvezményekre a tényleges főtevékenységeként

1. Éttermi, mozgó vendéglátás (TEÁOR 5610) tevékenységet,

2. Rendezvényi étkeztetés (TEÁOR 5621) tevékenységet,

3. Italszolgáltatás (TEÁOR 5630) tevékenységet,

4. Filmvetítés (TEÁOR 5914) tevékenységet,

5. Konferencia, kereskedelmi bemutató szervezése (TEÁOR 8230) tevékenységet,

6. Sport és szabadidős képzés (TEÁOR 8551) tevékenységet,

7. Előadó-művészet (TEÁOR 9001) tevékenységet,

8. Előadó-művészetet kiegészítő (TEÁOR 9002) tevékenységet,

9. Művészeti létesítmények működtetése (TEÁOR 9004) tevékenységet,

10. Múzeumi tevékenység (TEÁOR 9102) tevékenységet,

11. Növény-, állatkert, természetvédelmi terület működtetése (TEÁOR 9104) tevékenységet,

12. Sportlétesítmény működtetése (TEÁOR 9311) tevékenységet,

13. Sportegyesületi tevékenységet (TEÁOR 9312),

14. Testedzési szolgáltatás (TEÁOR 9313) tevékenységet,

15. Egyéb sporttevékenység (TEÁOR 9319) tevékenységet,

16. Vidámparki, szórakoztatóparki (TEÁOR 9321) tevékenységet,

17. Fizikai közérzetet javító szolgáltatás (TEÁOR 9604) tevékenységet, vagy

18. M.n.s. egyéb szórakoztatás, szabadidős tevékenységet (TEÁOR 9329) folytató kifizető jogosult.

2) Az (1) bekezdés 17. pontja szerinti tevékenységet végzőre akkor terjednek ki az 1–4. § szerinti rendelkezések, ha a tevékenységet végző megfelel a közfürdők létesítésének és üzemeltetésének közegészségügyi feltételeiről szóló 37/1996. (X. 18.) NM rendelet szabályainak.

(3) Tényleges főtevékenységnek e rendelet alkalmazásában azt a tevékenységet kell érteni, amelyből a kifizetőnek, kisvállalati adóalanynak e rendelet hatálybalépését megelőző hat hónapban a legtöbb bevétele, de legalább bevételének 30%-a származott.

(4) Az (1) bekezdés szerinti kifizetőt 2020. november hónapra illeti meg az 1–4. § szerinti kedvezmény.

Beállítása a programban

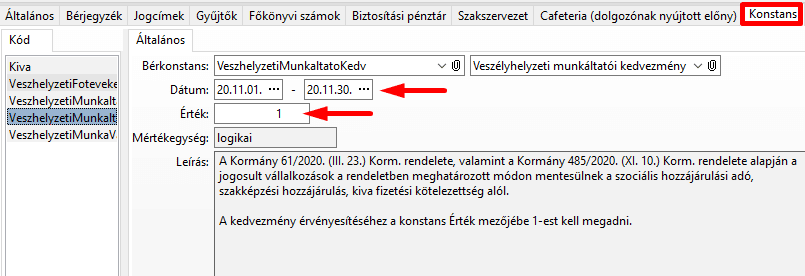

Amennyiben érintettek a rendelet alkalmazásában, akkor a tavaszi veszélyhelyzet idejére létrehozott „Veszélyhelyzeti munkáltatói kedvezmény” elnevezésű bér konstans ismételt beállítása szükséges a Bérszámfejtés paraméterben a Konstans fülön.

Jelen tudásunk szerint ez a kedvezményes időszak a rendelet alapján a 2020. november hónapra vonatkozik, ha esetleg a későbbiekben ez kitolódna, akkor van lehetőség a konstans Dátumig mezőjét átállítani.

A konstans felrögzítésénél az Érték mezőben 1-est kell írni, így érvényesül a beállítás:

A munkáltatói közterhek esetében először kiszámításra kerülnek a szociális hozzájárulási adókedvezmények, majd a „maradék” szociális hozzájárulási adó levonásra kerül veszélyhelyzeti jogcímen.

KIVÁ-s vállalkozások esetében a KIVA nem kerül kiszámításra, az ő esetükben mindenhol 0-t lehet látni a KIVA összegekre vonatkozóan.

Amennyiben már készült hóközi számfejtés, mely érintett a fenti kedvezményekben, akkor azok újra számfejtése szükséges!

KIVA kiegészítése a minimum járulékalapra

Módosításra került a programban, hogy NEM kerül kiegészítésre a KIVA összege a minimum járulékalapra. Tehát, ha egy dolgozó esetében kiszámításra került munkáltatót terhelő Társadalombiztosítási járulék kiegészítés, abban az esetben a tényleges jövedelem és minimum járulékalap közötti különbözet után nem kerül kiszámításra a KIVA.

Amennyiben rendelkeznek korábbi számfejtésekkel, amelyeket ez érint, akkor kérjük, számfejtsék újra. A módosítás a 3.0.108.22833-as programverziótól érhető el.

A módosításra a NAV tájékoztatója alapján került sor

Járulékalapot képező jövedelem a 2020. július 1-jétől hatályos szabályok szerint:

– az Szja tv. szerint összevont adóalapba tartozó önálló és nem önálló tevékenységből származó bevételből az adóelőleg-alap számításnál figyelembe vett jövedelem,

– a munkavállalói érdekképviseletet ellátó szervezet részére levont (befizetett) tagdíj,

– a szakképzési munkaszerződés alapján ténylegesen kifizetett pénzbeli juttatás,

– a felszolgálási díj, – az ösztöndíjas foglalkoztatási jogviszony alapján fizetett ösztöndíj,

– az előzőektől eltérően, ha nemzetközi szerződés alapján Magyarországnak nem áll fenn adóztatási joga, vagy kettős adózást kizáró egyezmény hiányában adóelőleg megállapítási kötelezettség nem keletkezik,

· az alapbér, de legalább a tárgyévet megelőző év július hónapjára a Központi Statisztikai Hivatal által a teljes munkaidőben alkalmazásban állók tekintetében közzétett nemzetgazdasági szintű bruttó átlagkereset, vagy

· a tevékenység ellenértékeként a tárgy hónapban megszerzett – munkaviszony esetében a tárgyhónapra elszámolt – jövedelem, ha az nem éri el az előző alpont szerinti összeget.

Elnézésüket kérjük az okozott kellemetlenségért!

Az érvényes jogszabályváltozások miatt elkészült fejlesztésekről a sERPa integrált vállalatirányítási rendszer súgójában folyamatosan tájékoztatás olvasható.